Comment analyser les cryptomonnaies avec les indicateurs DeFi

Le filtre existe. Il s’appelle les fondamentaux onchain.

Ces fondamentaux onchain procurent à la DeFi un avantage structurel sur la TradFi. C’est l’une des raisons pour lesquelles « DeFi will win », mais il est également essentiel de les maîtriser si vous investissez dans le secteur.

J’ai passé les quatre dernières années plongé dans les métriques DeFi, d’abord en tant que chercheur, puis chez DefiLlama. Cet article présente les cadres d’analyse les plus utiles que j’ai acquis durant cette période pour vous permettre de les appliquer.

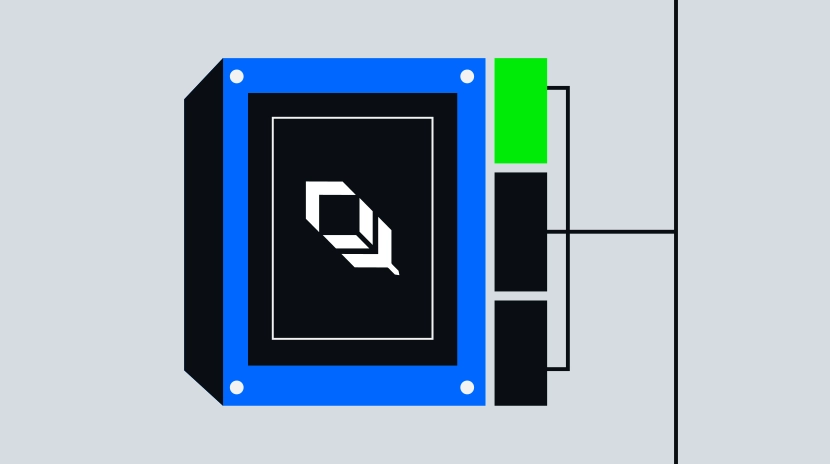

Source : https://defillama.com/?stablecoinsMcap=true&dexsVolume=true

Pourquoi les métriques DeFi sont importantes

Les métriques onchain constituent une avancée majeure, non seulement pour l’analyse des cryptos, mais aussi pour l’ensemble des données financières.

Pensez à la manière dont les investisseurs traditionnels évaluent les entreprises : ils attendent les résultats trimestriels. Il est désormais question de passer à des rapports semestriels.

Les données financières des protocoles DeFi sont accessibles en temps réel. Des sites comme DefiLlama les publient quotidiennement ou chaque heure. Si vous souhaitez suivre les revenus minute par minute, vous pouvez interroger la blockchain directement. (L’utilité d’une telle granularité peut se discuter, mais c’est possible.)

Cela représente une véritable avancée en matière de transparence. Lorsque vous achetez une action cotée, vous vous fiez aux chiffres de la direction, vérifiés par des comptables et publiés avec plusieurs semaines ou mois de retard. Pour un protocole DeFi, vous lisez directement les transactions sur un registre immuable, au moment où elles ont lieu.

Tous les projets crypto ne présentent pas des fondamentaux pertinents. Memecoins, projets sans substance avec un whitepaper et un groupe Telegram. Les fondamentaux ne sont pas utiles dans ces cas (d’autres métriques comme le nombre de détenteurs peuvent toutefois offrir des signaux).

Mais les protocoles qui génèrent des frais, accumulent des dépôts et redistribuent de la valeur aux détenteurs de tokens ? Ceux-ci laissent des traces de données qu’il est possible d’analyser bien avant que les narratifs ne les rejoignent.

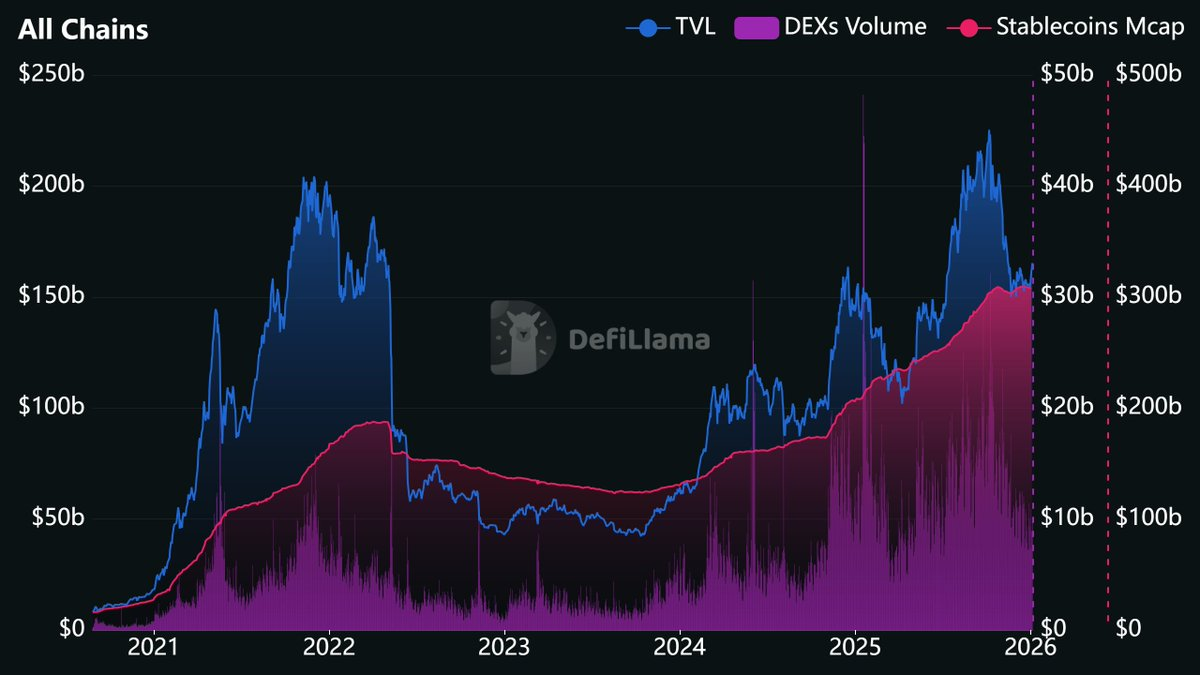

La liquidité de Polymarket progresse depuis des années, bien avant que les marchés de prédiction ne deviennent un sujet de discussion.

Source : https://defillama.com/protocol/polymarket

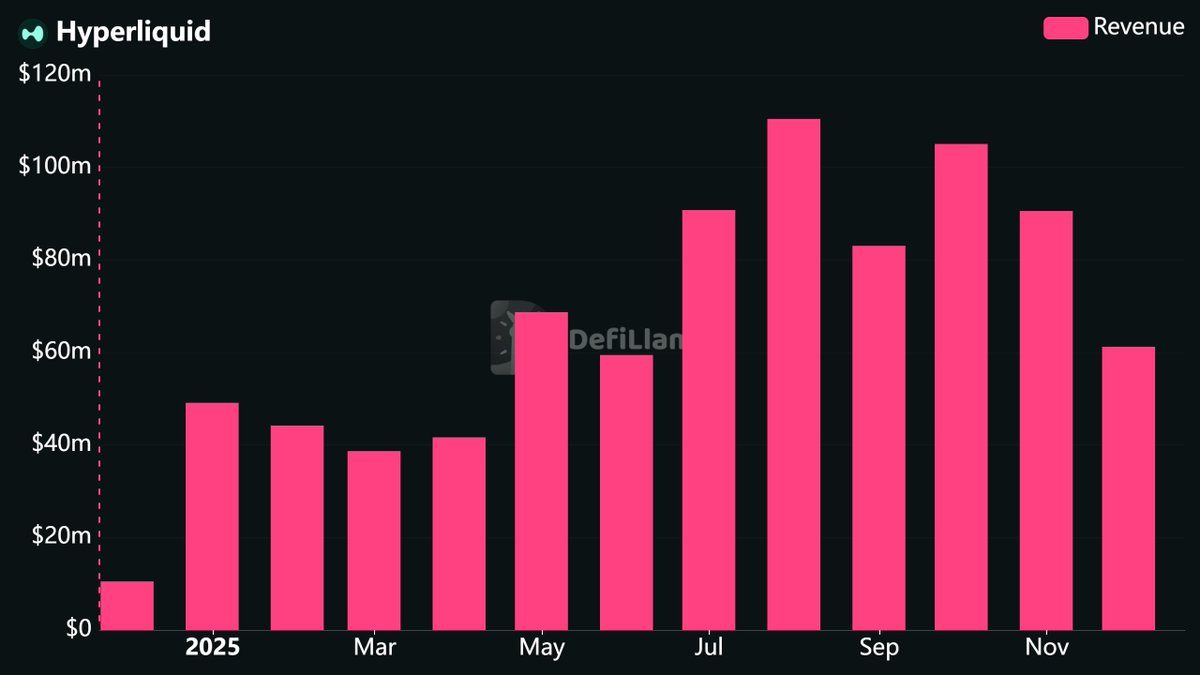

L’explosion du prix de HYPE l’été dernier a fait suite à une période prolongée de forte génération de revenus.

Source : https://defillama.com/protocol/hyperliquid?tvl=false&revenue=true&fees=false&groupBy=monthly

Les métriques annonçaient ce qui allait se produire. Il fallait simplement savoir où regarder.

Les métriques clés

Pour commencer, voici les métriques essentielles à connaître en DeFi.

TVL (Total Value Locked)

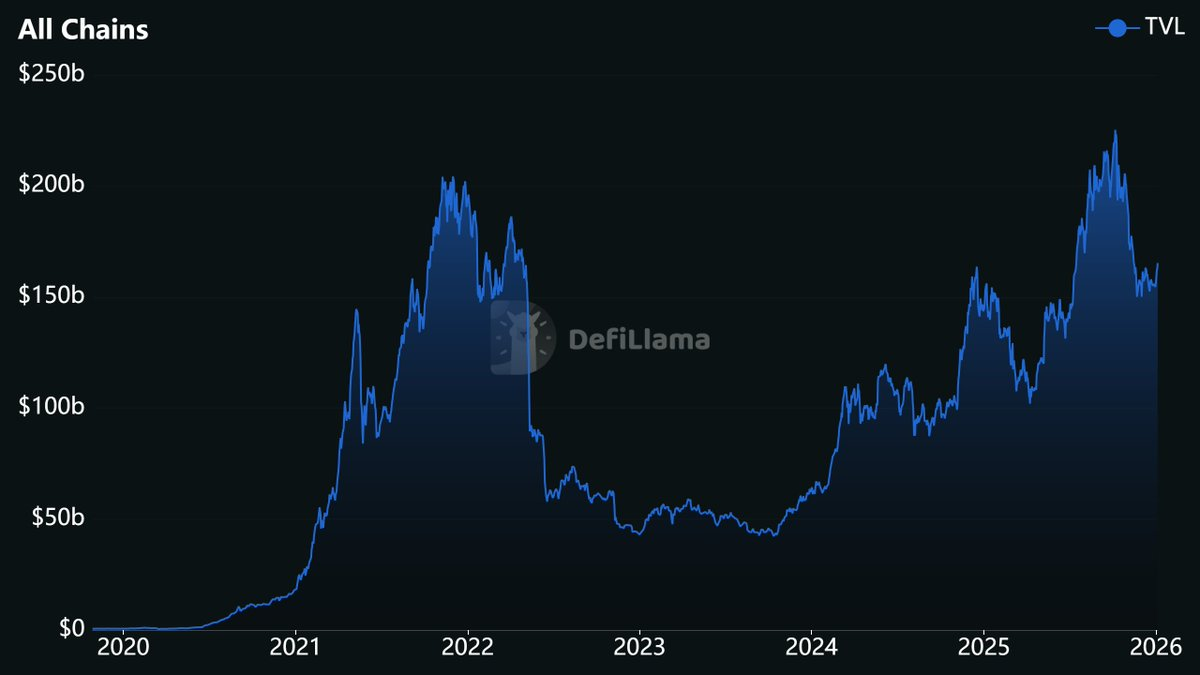

Le TVL mesure la valeur totale des actifs déposés dans les smart contracts d’un protocole. Pour une plateforme de prêt, cela inclut les collatéraux et les actifs fournis. Pour un DEX, il s’agit des dépôts dans les pools de liquidité. Pour une blockchain, il s’agit du TVL agrégé de tous les protocoles déployés sur ce réseau.

Source : https://defillama.com/

Dans le langage TradFi, le TVL s’apparente aux Assets Under Management. Un hedge fund publie son AUM pour indiquer le montant de capitaux confiés par ses clients. Le TVL joue un rôle similaire : il mesure le capital déposé par les utilisateurs dans un protocole, symbole de confiance dans ses smart contracts.

Le TVL a fait l’objet de critiques au fil des ans, parfois justifiées.

Le TVL ne mesure pas l’activité. Un protocole peut disposer de milliards en dépôts tout en générant peu de frais. Le TVL est aussi fortement corrélé au prix des tokens. Si l’ETH perd 30 %, tous les protocoles détenant de l’ETH voient leur TVL baisser dans les mêmes proportions, même sans retrait.

La plupart des dépôts DeFi étant en tokens volatils, le TVL peut être fortement affecté par les variations de prix. Les observateurs avisés utilisent les USD Inflows en complément du TVL pour distinguer les fluctuations de prix de l’activité réelle de dépôt. Cette métrique calcule la différence de solde pour chaque actif entre deux jours consécutifs, multipliée par le prix, puis additionnée pour tous les actifs. Un protocole avec 100 % de TVL en ETH qui subit une baisse de 20 % du prix affichera une baisse de 20 % du TVL mais 0 $ en USD Inflows.

Le TVL reste pertinent lorsqu’il est mesuré à la fois en USD et en tokens, et associé à une mesure d’activité ou de productivité. Il demeure utile pour juger de la confiance dans un protocole et de la taille globale de la DeFi. Il ne faut simplement pas le considérer comme une vision exhaustive.

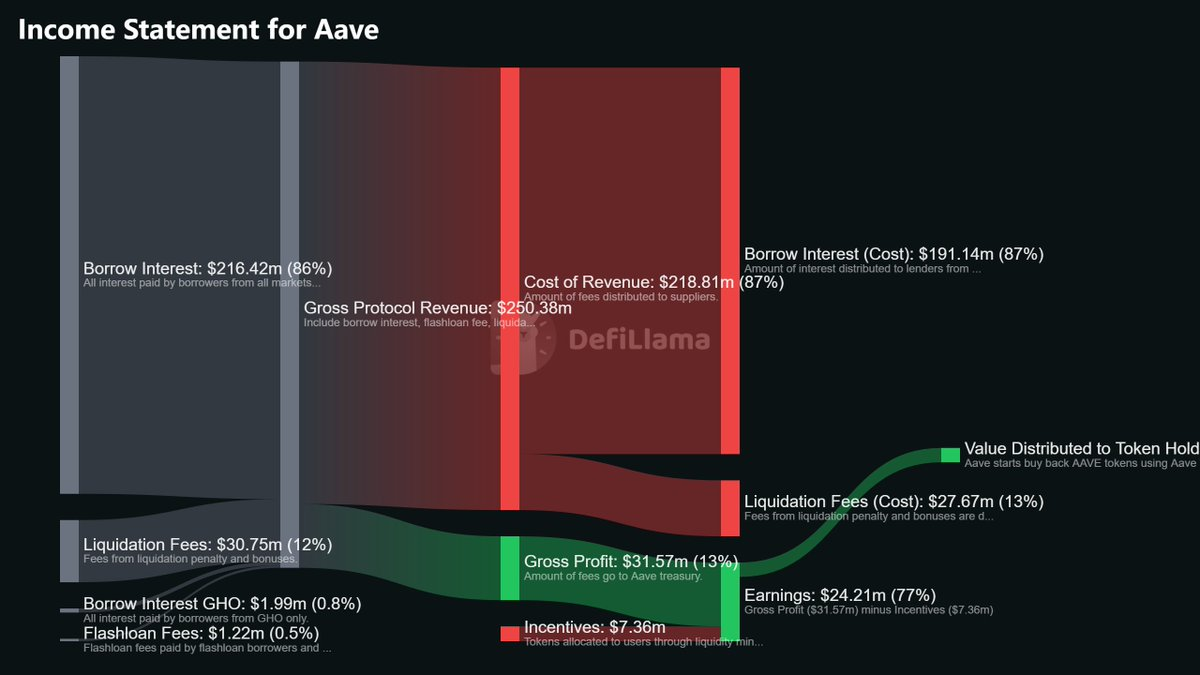

Frais, Revenus et Holders Revenue

C’est là que la terminologie se complique. La DeFi emploie ces notions différemment de la comptabilité traditionnelle.

Fees reflètent le point de vue utilisateur. Que payez-vous pour utiliser le protocole ? Lors d’un échange sur un DEX, vous réglez des frais. Ceux-ci peuvent aller entièrement aux fournisseurs de liquidité, au protocole, ou être partagés. Les frais mesurent le total, quelle que soit la destination. En TradFi, cela ressemble au chiffre d’affaires brut.

Revenue correspond à la part conservée par le protocole. Sur le total des frais versés par les utilisateurs, quelle portion le protocole conserve-t-il ? Cela peut alimenter la trésorerie, l’équipe ou les détenteurs de tokens. Les revenus excluent les frais reversés aux fournisseurs de liquidité. Il s’agit du revenu brut du protocole.

Holders Revenue va plus loin. Il ne mesure que la part des revenus qui revient aux détenteurs de tokens via des rachats, des burns de frais ou des distributions directes de staking. L’équivalent TradFi serait la combinaison des dividendes et rachats d’actions.

La distinction est déterminante pour la valorisation. Certains protocoles génèrent des frais considérables mais peu de revenus, car la quasi-totalité est reversée aux fournisseurs de liquidité.

DefiLlama publie désormais des comptes de résultats complets pour de nombreux protocoles. Ces états sont mis à jour automatiquement à partir des données onchain, détaillent les revenus par poste et recadrent ces métriques selon le langage comptable standard.

Source : https://defillama.com/protocol/aave

Ces états sont accompagnés de visualisations des flux : depuis les utilisateurs, à travers le protocole, jusqu’aux différentes parties prenantes. À explorer pour comprendre l’économie de projets spécifiques.

Source : https://defillama.com/protocol/aave

Volume

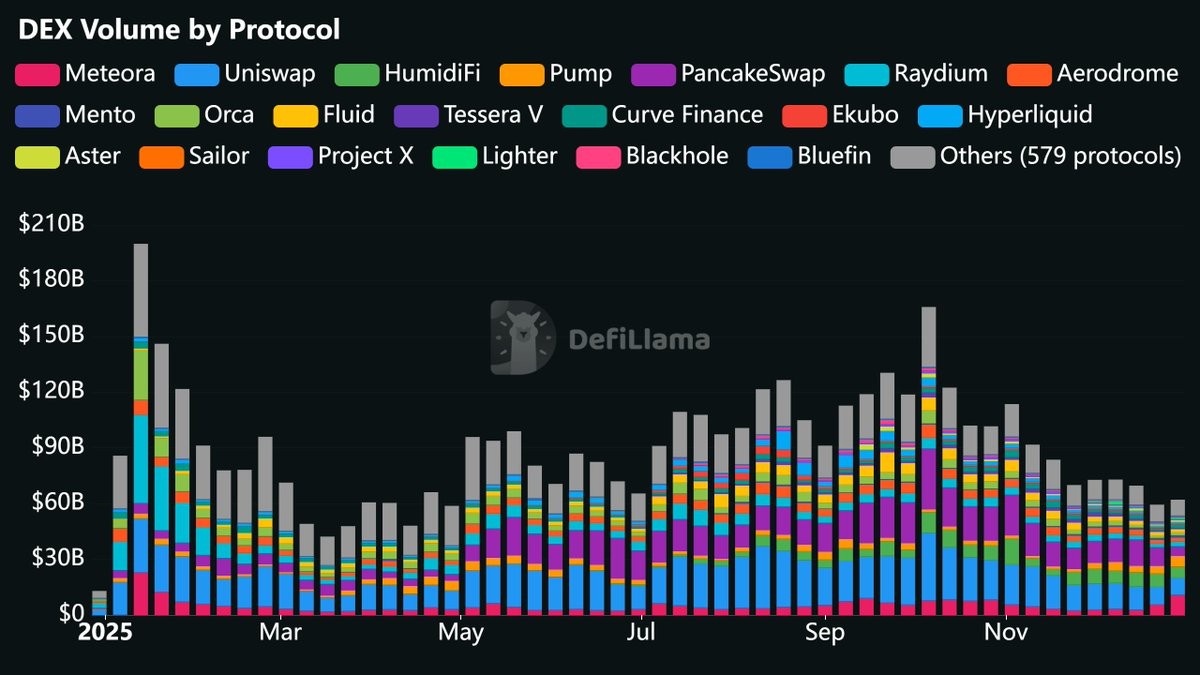

Le volume mesure l’activité de trading. Le volume DEX additionne tous les swaps sur les exchanges décentralisés. Le volume perp additionne toutes les transactions sur les plateformes de contrats perpétuels.

Source : https://defillama.com/pro/97i44ip1zko4f8h

La métrique sert d’indicateur de l’activité crypto globale. Lorsque les utilisateurs sont actifs, ils échangent leurs actifs numériques. Les pics de volume sont corrélés à l’intérêt du marché, que ce soit lors des rallyes ou des ventes paniques.

Le volume perp a connu une croissance spectaculaire par rapport aux cycles précédents. En 2021, les exchanges perpétuels étaient marginaux. Aujourd’hui, des plateformes comme Hyperliquid, Aster et Lighter génèrent des milliards de volume quotidien. Le rythme de croissance du secteur rend les comparaisons historiques moins pertinentes. Comparer le volume perp actuel à celui de 2021 montre simplement que le secteur a grandi.

Au sein d’une catégorie, la tendance des parts de marché est plus significative que le volume absolu. Un DEX perp qui passe de 5 % à 15 % de part de marché progresse réellement, même si le volume total baisse. De nombreux graphiques de parts de marché sont disponibles dans la bibliothèque de dashboards personnalisés de DefiLlama.

Open Interest

Open interest mesure la valeur totale des contrats dérivés ouverts. Pour un DEX perp, cela représente toutes les positions non clôturées ou non liquidées.

Source : https://defillama.com/open-interest

Cette métrique sert d’indicateur de liquidité pour les plateformes de dérivés. L’open interest reflète le capital engagé dans des positions perpétuelles actives.

La métrique peut s’effondrer rapidement lors de fortes volatilités. Une cascade de liquidations majeures peut effacer l’open interest en quelques heures. Suivre la reprise après ces événements montre si la plateforme peut se reconstruire ou si la liquidité a migré ailleurs.

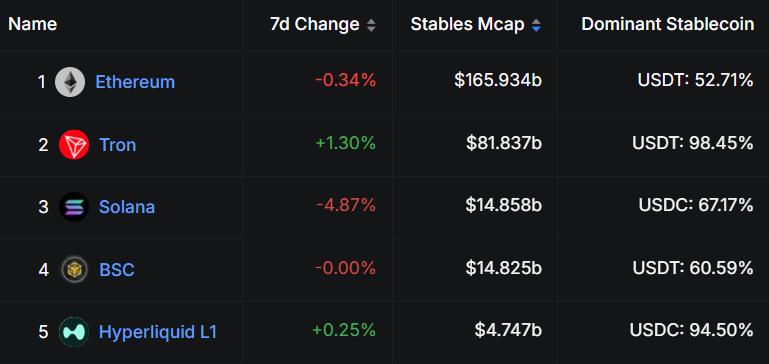

Market Cap des Stablecoins

Pour les blockchains, la market cap des stablecoins mesure la valeur totale de tous les stablecoins présents sur ce réseau.

Source : https://defillama.com/stablecoins/chains

Cette métrique sert d’indicateur d’entrées de capitaux. Contrairement au TVL, qui fluctue avec le prix des tokens, les stablecoins représentent des dollars réels (ou équivalents) transférés par les utilisateurs sur la blockchain. Lorsque la market cap des stablecoins sur une chaîne passe de 3 à 8 milliards de dollars, cela signifie 5 milliards de capitaux réels injectés dans l’écosystème.

Depuis octobre 2023, près de 180 milliards de dollars ont été injectés dans la crypto via les stablecoins. Une part de ces fonds se dirige vers la DeFi, alimentant la croissance du TVL, du volume et la génération de frais. Les flux de stablecoins fonctionnent comme les entrées de capitaux dans l’économie d’un pays. Une offre croissante de stablecoins signale l’arrivée de nouveaux fonds ; une baisse indique une sortie de capitaux.

App Revenue & App Fees

App Revenue et App Fees sont des métriques au niveau de la blockchain. Elles additionnent les revenus et frais générés par toutes les applications déployées sur une chaîne, à l’exclusion des stablecoins, des protocoles de staking liquide et des frais de gas.

Je considère cette métrique comme le PIB d’une blockchain. Elle indique le niveau réel d’activité économique dans l’écosystème.

Les métriques de revenus sont parmi les plus difficiles à manipuler, car elles nécessitent que les utilisateurs dépensent effectivement des fonds, ce qui en fait un indicateur fiable de l’activité dans les écosystèmes DeFi.

Notez qu’il n’est pas pertinent de valoriser un actif sur la base de l’App Revenue si celui-ci n’a aucun droit sur ce revenu. App Revenue et App Fees servent à diagnostiquer la croissance d’une chaîne, non à l’évaluer.

Que faut-il réellement observer ?

Comprendre chaque métrique est la première étape. Les appliquer efficacement exige une méthode structurée.

J’utilise une analyse en trois points :

- Prioriser une croissance régulière et soutenue

- Suivre à la fois les métriques de stock et de flux

- Prendre en compte les unlocks et les incitations

1) Prioriser une croissance régulière et soutenue

Des courbes de revenus qui s’envolent puis s’effondrent ne renseignent pas sur la création de valeur durable. J’ai vu de nombreux protocoles publier des records hebdomadaires, puis disparaître en un mois.

L’important est la croissance stable sur une période étendue. Un protocole qui passe de 500 000 $ de revenus mensuels à 2 millions sur six mois démontre une dynamique solide. Un pic à 5 millions suivi d’une chute à 300 000 $ n’est qu’une anomalie passagère.

Le temps va plus vite dans la crypto. Un mois de croissance régulière équivaut à peu près à un trimestre sur les marchés traditionnels. Si un protocole affiche six mois d’expansion continue de ses revenus, considérez-le comme une entreprise avec six trimestres de résultats en hausse. C’est significatif.

2) Suivre à la fois les métriques de stock et de flux

Les métriques de stock (TVL, open interest, market cap des stablecoins, trésorerie) indiquent les montants déposés. Les métriques de flux (frais, revenus, volume) montrent l’activité.

Les deux sont nécessaires.

L’activité est plus facile à simuler. Un protocole peut gonfler le volume par des incitations ou du wash trading. Les pics temporaires sont fréquents. La liquidité est plus difficile à fabriquer. Obtenir que les utilisateurs déposent et laissent leur capital exige une utilité réelle ou des rendements attractifs.

Pour évaluer un protocole, sélectionnez au moins une métrique de stock et une de flux. Pour un DEX perp, ce sera l’open interest et le volume. Pour un protocole de prêt, le TVL et les frais. Pour une blockchain, la market cap des stablecoins et l’app revenue.

Si les deux catégories progressent, le protocole est en expansion réelle. Si seules les métriques d’activité augmentent alors que la liquidité stagne, il faut approfondir l’analyse : il peut y avoir une part d’artificiel. Si seule la liquidité croît alors que l’activité stagne, les dépôts peuvent être le fait de quelques gros investisseurs.

3) Prendre en compte les unlocks et les incitations

Les unlocks de tokens génèrent une pression vendeuse. À chaque libération de tokens vestés, une part est vendue. Cette vente doit être compensée par de la demande, faute de quoi le prix baisse.

Avant d’investir, vérifiez le calendrier des unlocks. Un protocole dont 90 % de l’offre circule déjà présente un risque de dilution faible. Un protocole avec 20 % en circulation et un unlock massif dans trois mois est dans une situation très différente.

De même, un revenu élevé perd de son attrait si le protocole distribue plus en incitations de tokens qu’il ne reçoit des utilisateurs. DefiLlama suit cela via la métrique Earnings, qui soustrait le coût des incitations du revenu. Un protocole peut générer 10 millions de dollars de revenus annuels mais distribuer 15 millions en récompenses de tokens.

Les incitations sont une stratégie de croissance légitime et souvent nécessaire au début du cycle d’un protocole, mais elles génèrent une pression vendeuse qui doit être compensée.

Pour approfondir

Ce panorama couvre les métriques les plus courantes. Le sujet est bien plus vaste.

J’ai publié une masterclass complète sur DefiLlama sur YouTube qui détaille la plateforme : comment repérer les protocoles sous-évalués, évaluer les blockchains, détecter les projets émergents et éviter les erreurs d’analyse fréquentes. Regardez-la ici.

Pour des guides réguliers sur l’analyse DeFi, la construction de portefeuilles et la recherche onchain, je publie sur mon Substack à newsletter.dynamodefi.com.

Les données sont disponibles. La seule question est de savoir si vous les exploiterez.

Avertissement :

- Cet article est reproduit depuis [patfscott]. Tous droits d’auteur réservés à l’auteur original [patfscott]. En cas d’objection à cette reproduction, veuillez contacter l’équipe Gate Learn, qui traitera la demande rapidement.

- Avertissement : Les opinions exprimées dans cet article sont celles de l’auteur et ne constituent pas un conseil en investissement.

- Les traductions de l’article dans d’autres langues sont réalisées par l’équipe Gate Learn. Sauf mention contraire, la copie, la distribution ou le plagiat des articles traduits sont interdits.

Articles Connexes

Qu'est-ce que le dYdX ? Tout ce que vous devez savoir sur DYDX

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Vitalik Buterin : Comment la technologie zk-SNARK protège-t-elle la vie privée ?

Qu'est-ce qu'Akash (AKT) : L'informatique en nuage décentralisée

Tout ce que vous devez savoir sur Helio