Loi CLARITY, banques et la lutte pour le rendement

La CLARITY Act a déclenché un débat sur l’avenir de la monnaie et du secteur bancaire aux États-Unis. Une disposition clé prévoit d’interdire aux prestataires de services d’actifs numériques, tels que les plateformes d’échange de cryptomonnaies, de verser des rendements aux clients pour la simple détention de « stablecoins de paiement ».

Cette interdiction proposée pour les plateformes tierces fait suite au GENIUS Act de 2025, qui interdit déjà aux émetteurs de stablecoins de verser des intérêts. Le soutien de l’industrie bancaire à ces mesures vise à préserver leur marge, qui constitue une part essentielle de leur modèle économique.

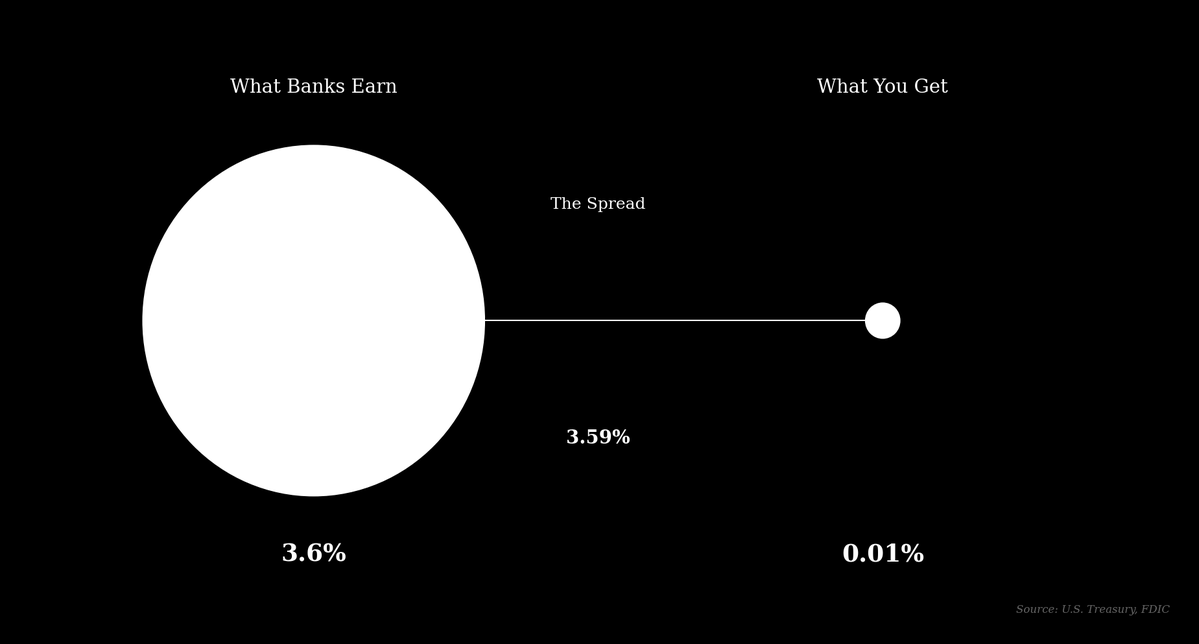

En résumé, les banques fonctionnent selon un modèle où elles reçoivent les dépôts de leurs clients et versent un faible taux d’intérêt, puis prêtent ces fonds ou les investissent dans des actifs comme les obligations d’État à un taux supérieur. La marge nette d’intérêt, ou spread, représente la différence entre les intérêts perçus et les intérêts versés.

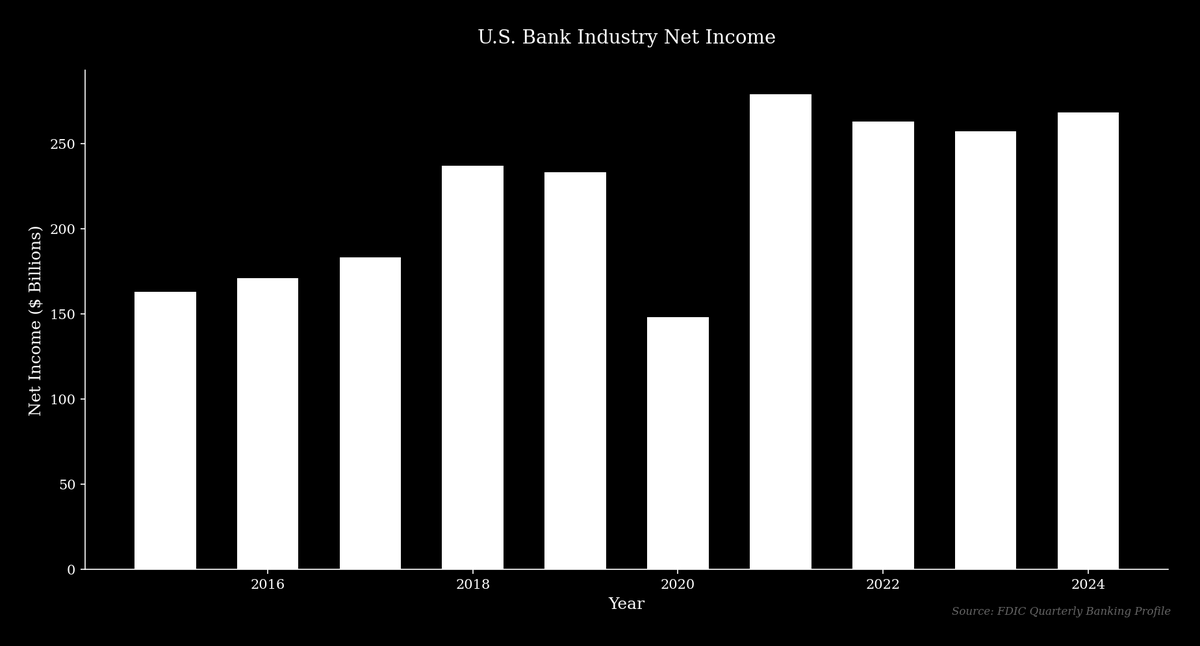

Ce modèle peut être extrêmement rentable. En 2024, JPMorgan Chase a enregistré un bénéfice net record de 58,5 milliards de dollars sur 180,6 milliards de dollars de chiffre d’affaires, avec un revenu net d’intérêts de 92,6 milliards de dollars comme principal moteur.

Les nouvelles alternatives fintech offrent aux déposants un accès plus direct à des rendements supérieurs, introduisant une concurrence que le secteur bancaire a historiquement évitée. Il n’est donc pas surprenant que les plus grandes banques historiques utilisent la réglementation pour protéger leur modèle économique, une stratégie logique et déjà observée dans le passé.

Secteur bancaire bimodal

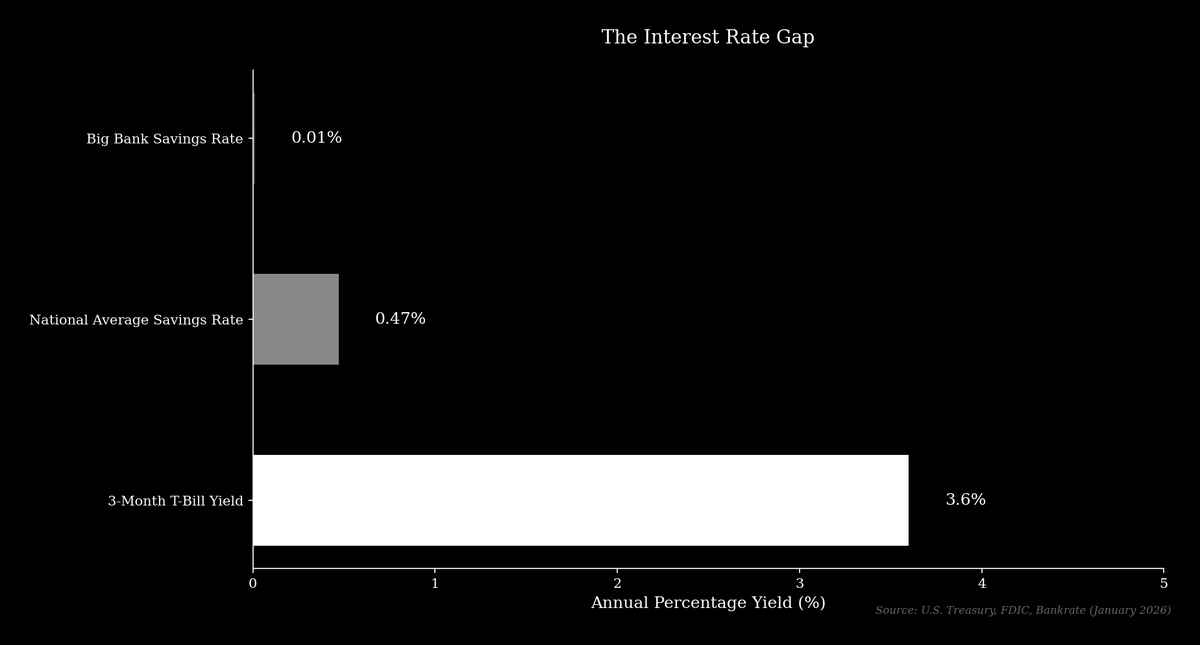

Au début de l’année 2026, le taux d’intérêt moyen national sur un compte d’épargne est de 0,47% APY, tandis que les plus grandes banques du pays, dont JPMorgan Chase et Bank of America, proposent un taux standard de 0,01% APY sur leurs comptes d’épargne de base. Sur la même période, le rendement d’un bon du Trésor américain à 3 mois sans risque était d’environ 3,6%. Une grande banque peut donc prendre le dépôt d’un client, acheter une obligation d’État et capter un spread de plus de 3,5% avec un risque très limité.

Avec environ 2 400 milliards de dollars de dépôts, JPMorgan Chase pourrait théoriquement générer plus de 85 milliards de dollars de revenus grâce à ce spread sur sa base de dépôts seule. Bien qu’il s’agisse d’une simplification, le constat demeure.

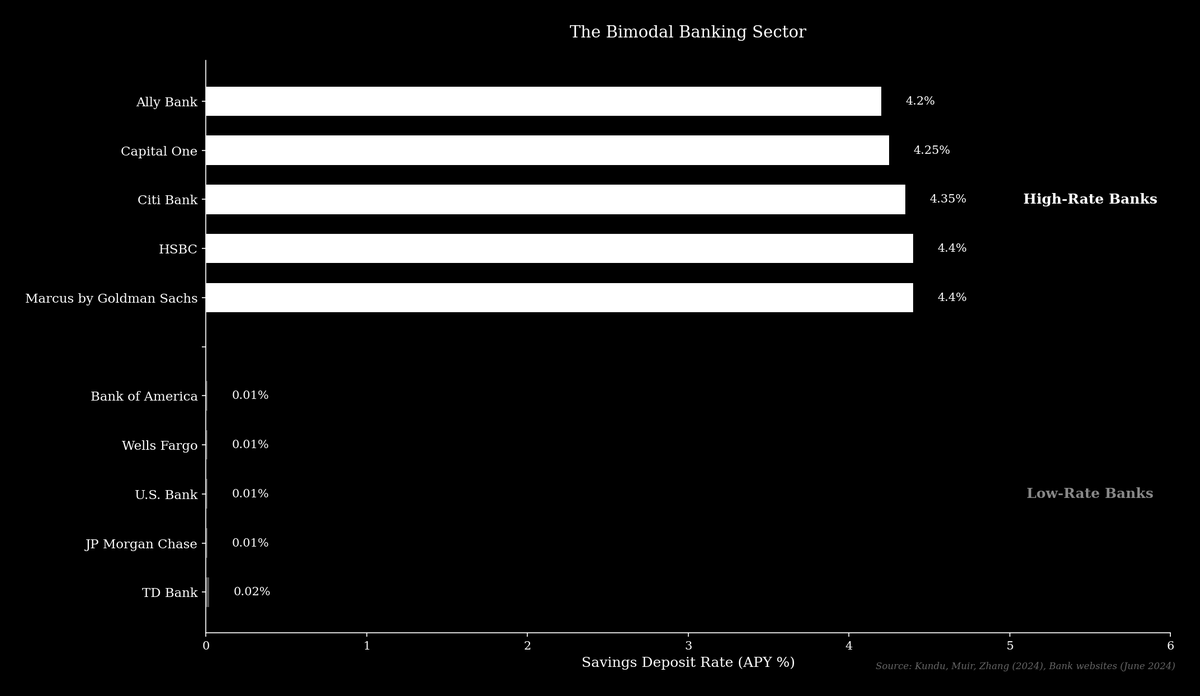

Depuis la crise financière mondiale, le secteur bancaire s’est divisé en deux types d’établissements distincts : les banques à faible taux et les banques à taux élevé. Les banques à faible taux sont les grands acteurs historiques qui s’appuient sur leur vaste réseau d’agences et leur notoriété pour conserver les dépôts de clients peu sensibles aux taux.

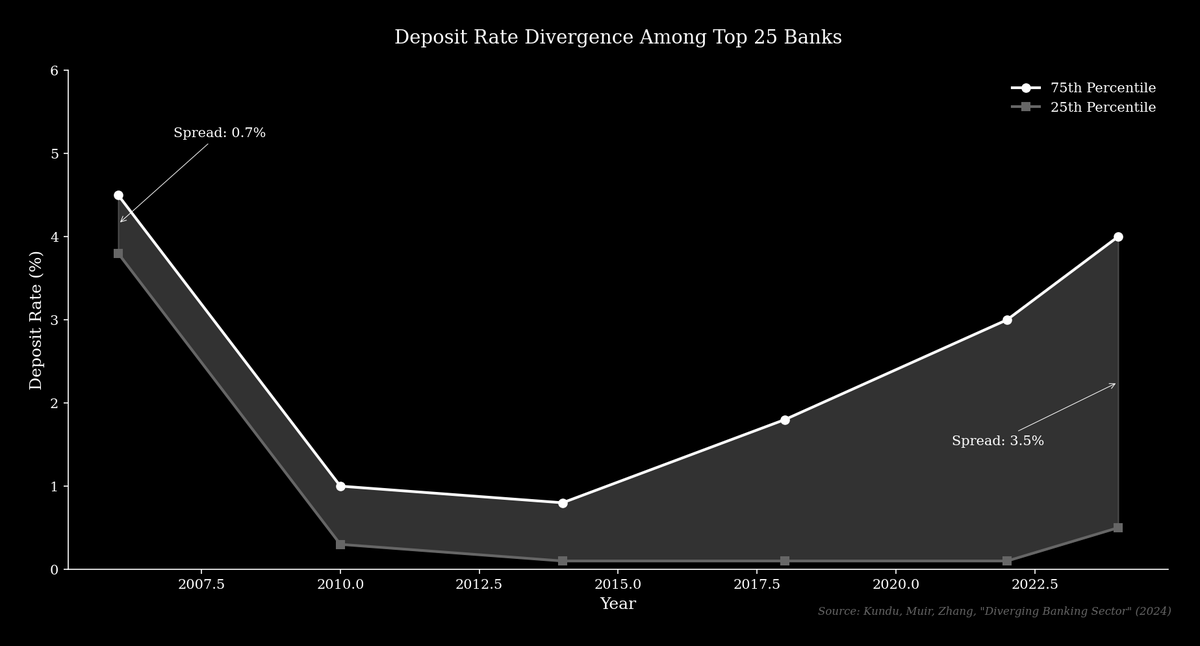

Les banques à taux élevé, comme Marcus by Goldman Sachs ou Ally Bank, opèrent principalement en ligne et rivalisent sur les prix en proposant des taux de dépôt proches des taux du marché. Les recherches de Kundu, Muir et Zhang montrent que l’écart entre le 75e et le 25e percentile des taux de dépôt parmi les 25 plus grandes banques est passé de 0,70% en 2006 à plus de 3,5% aujourd’hui.

Le modèle économique d’une banque à faible taux reste rentable car il repose sur une base de déposants qui ne recherchent pas activement des rendements supérieurs.

« Fuite de dépôts de 6 000 milliards de dollars »

Des groupes de l’industrie bancaire ont soutenu que l’autorisation des rendements sur les stablecoins provoquerait une « fuite de dépôts » pouvant atteindre 6 600 milliards de dollars, ce qui, selon eux, assécherait le crédit dans l’économie. Le PDG de Bank of America, Brian Moynihan, a exprimé cette inquiétude lors d’une conférence d’investisseurs en janvier 2026, avertissant que « les dépôts ne sont pas qu’une infrastructure, ils sont un financement. Si les dépôts quittent les banques, la capacité de prêt diminue, et les banques pourraient devoir davantage recourir au financement de gros, qui a un coût. »

Il a ajouté que Bank of America elle-même serait « à l’abri », mais que les petites et moyennes entreprises seraient les premières affectées. Cet argument présente les dépôts transférés vers les stablecoins comme étant retirés du système bancaire commercial. Or, ce n’est pas toujours le cas.

Lorsqu’un client achète un stablecoin, les dollars américains sont transférés à l’émetteur du stablecoin, qui les conserve en réserve. Par exemple, les réserves du USDC, un stablecoin majeur émis par Circle, sont gérées par BlackRock et détenues dans un portefeuille composé de liquidités et de bons du Trésor américain à court terme. Ces actifs restent dans le système financier traditionnel, ce qui signifie que le niveau global des dépôts ne change pas nécessairement, mais est simplement transféré du compte du client à celui de l’émetteur du stablecoin.

Le véritable enjeu ?

La préoccupation majeure du secteur bancaire est la fuite des dépôts de leurs comptes à faible taux vers des alternatives à rendement supérieur. Des produits comme Coinbase USDC Rewards et des solutions DeFi telles que Aave App proposent des rendements bien supérieurs à ceux des banques traditionnelles. Pour un client, le choix est entre gagner 0,01% sur un dollar dans une grande banque ou plus de 4% sur le même dollar détenu sous forme de stablecoin, soit un écart supérieur à 400 fois.

Cette dynamique remet en cause le modèle des banques à faible taux en incitant les clients à transférer leurs fonds des comptes transactionnels vers des comptes rémunérés et en rendant les déposants plus sensibles aux taux.

Dans un contexte où les stablecoins offrent des rendements, un client pourrait accéder aux taux du marché sans changer de banque principale, ce qui intensifierait la concurrence entre les banques. Comme le souligne l’analyste fintech Scott Johnsson : « Les banques ne sont pas vraiment en concurrence avec les stablecoins pour les dépôts, elles sont en concurrence entre elles. Les stablecoins accélèrent simplement cette dynamique au profit du consommateur. »

Les recherches de Kundu, Muir et Zhang confirment cette analyse, montrant que lorsque les taux d’intérêt du marché augmentent, les dépôts migrent des banques à faible taux vers les banques à taux élevé. Cette migration soutient le crédit pour les prêts personnels et commerciaux, que les banques à taux élevé émettent de plus en plus, un effet que les stablecoins rémunérés reproduiraient probablement en orientant les capitaux vers les établissements les plus compétitifs.

Un parallèle historique

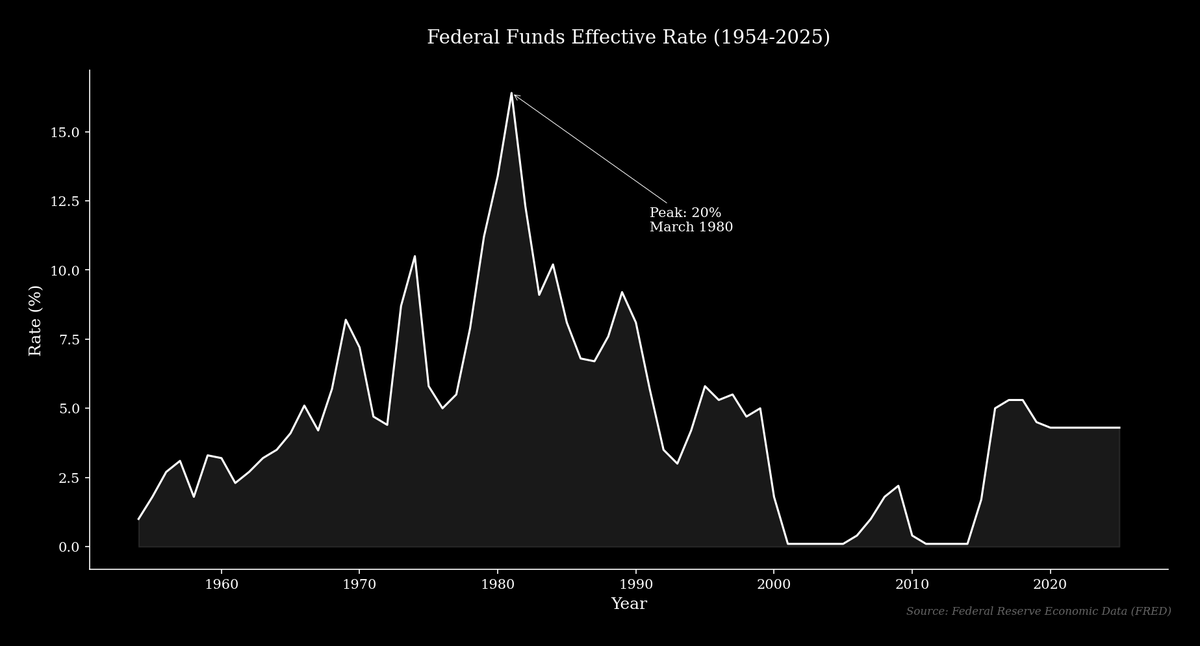

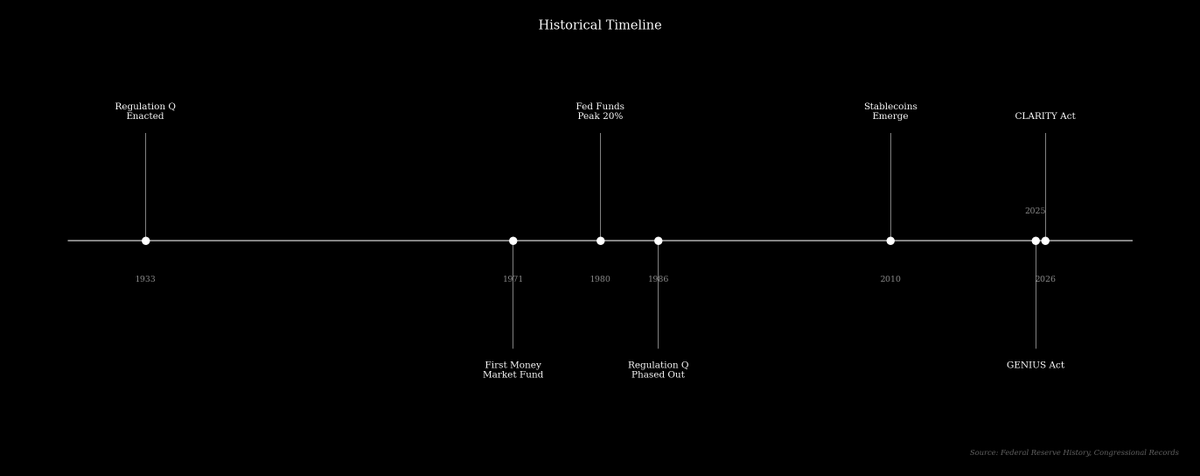

Le débat actuel sur le rendement des stablecoins rappelle le conflit historique autour de la Réglementation Q, une mesure adoptée pendant la Grande Dépression qui plafonnait les taux d’intérêt versés sur les dépôts pour éviter une « concurrence excessive ». Pendant des décennies, cette règle a eu peu d’effet puisque les taux du marché étaient inférieurs aux plafonds légaux, mais dans les années 1970, l’inflation et la hausse des taux ont rendu ces plafonds contraignants. Le taux des fonds fédéraux, inférieur à 5% durant la majeure partie des années 1960, a fortement augmenté, atteignant 20% en mars 1980, alors que les banques étaient légalement interdites de proposer des taux compétitifs.

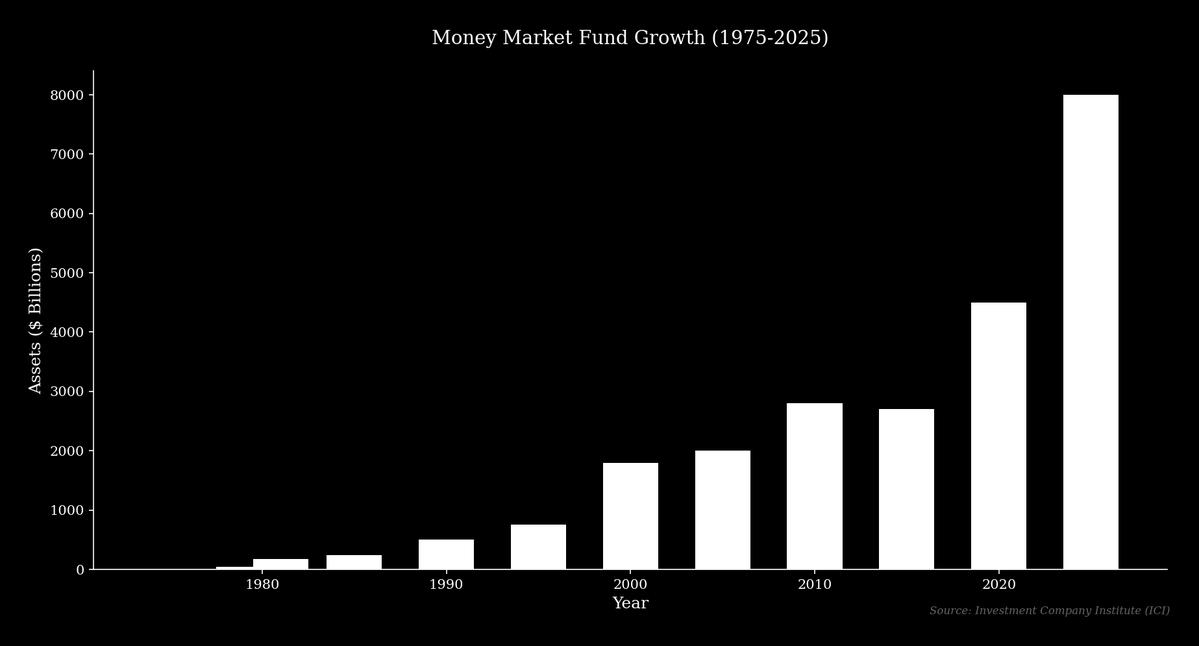

En 1971, Bruce Bent et Henry Brown ont créé le premier fonds monétaire, le Reserve Fund, qui proposait aux épargnants des rendements au taux du marché avec la possibilité d’émettre des chèques. Aujourd’hui, des protocoles comme Aave jouent un rôle similaire, permettant aux utilisateurs de percevoir des rendements sur leurs dépôts sans passer par une banque. Ces fonds sont passés de 76 fonds totalisant 45 milliards de dollars d’actifs en 1979 à 159 fonds avec plus de 180 milliards de dollars seulement deux ans plus tard, et aujourd’hui détiennent plus de 8 000 milliards de dollars.

Les banques et les régulateurs se sont d’abord opposés à cette évolution. Ces règles ont fini par être considérées comme injustes pour les épargnants, poussant le Congrès à voter des lois en 1980 et 1982 pour supprimer progressivement les plafonds de taux d’intérêt.

Essor des stablecoins

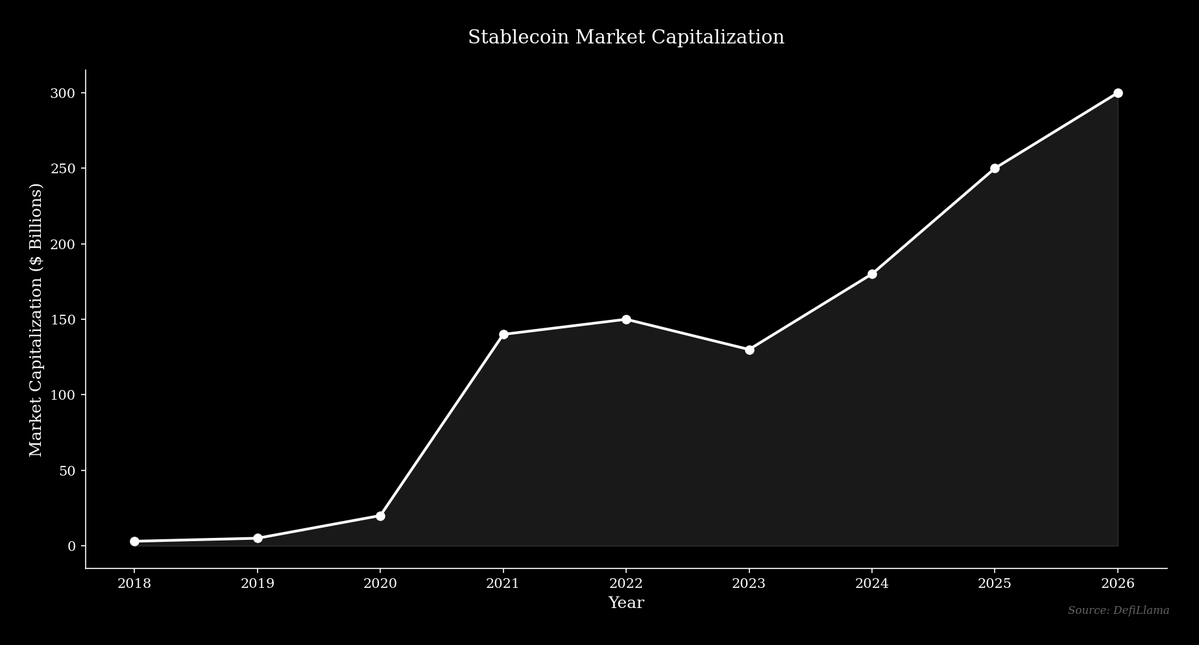

Le marché des stablecoins a connu une expansion rapide, passant d’une capitalisation totale de tout juste 4 milliards de dollars début 2020 à plus de 300 milliards de dollars en 2026. Le plus grand stablecoin, Tether (USDT), a franchi une capitalisation de 186 milliards de dollars en 2026. Cette croissance témoigne d’une demande pour un dollar numérique pouvant circuler librement et générer potentiellement un rendement compétitif.

Le débat sur le rendement des stablecoins est la version contemporaine du débat sur les fonds monétaires, où les banques qui s’opposent aux rendements des stablecoins sont principalement les acteurs à faible taux profitant du système actuel. Leur objectif est de préserver leur modèle économique face à une technologie qui offre davantage de valeur aux consommateurs.

Le marché adopte généralement la technologie qui apporte la meilleure solution avec le temps. Le rôle des régulateurs est alors de décider s’ils facilitent cette transition ou s’ils la retardent.

Avertissement :

- Article reproduit depuis [0xKolten]. Tous droits d’auteur réservés à l’auteur original [0xKolten]. Pour toute objection à cette republication, veuillez contacter l’équipe Gate Learn, qui traitera la demande rapidement.

- Avertissement de responsabilité : Les opinions exprimées dans cet article sont celles de l’auteur et ne constituent pas un conseil en investissement.

- La traduction de l’article dans d’autres langues est assurée par l’équipe Gate Learn. Sauf mention contraire, la copie, la distribution ou le plagiat de ces traductions est interdit.

Articles Connexes

Les 10 meilleures entreprises de minage de Bitcoin

Un guide du département de l'efficacité gouvernementale (DOGE)

Un regard approfondi sur les paiements Web3

gate Recherche: Examen du marché des cryptomonnaies de 2024 et prévisions de tendances pour 2025

Saison alt 2025 : Rotation narrative et restructuration du capital dans un marché haussier atypique